- 企業情報

- 株主・投資家の皆様へ

- 商品・サービス

- サポート情報

- 採用情報

|

アクセンチュア株式会社 執行役員 京都大学農学研究科を修了後、2001年にアクセンチュア株式会社に入社。主に素材・化学、エネルギー会社を中心に、一般電気事業者、PPS向けの成長戦略立案、M&A戦略立案に関するコンサルティングサービスを実施。クロスボーダーでのM&A、事業戦略、組織設計、マーケティング・Pricing・営業戦略、新規事業立案、グローバルSCM等の領域に関しての知見が豊富。近年、素材・化学企業を中心としたデジタルトランスフォーメンションプロジェクトに多数従事。 |

アクセンチュアは世界55カ国200都市に拠点のあるコンサルティングファームです。日本はアメリカに次いで2番目に大きい市場です。私は素材・化学・エネルギー会社を中心に、一般電気事業者、PPS(Power Producer and Supplier)向けの成長戦略立案、M&A戦略立案に関するコンサルティングサービスを実施して参りました。近年は、素材・化学企業を中心としたデジタルトランスフォーメーションプロジェクトに多数従事しています。

今回は、以下4点をテーマにお話したいと思います。

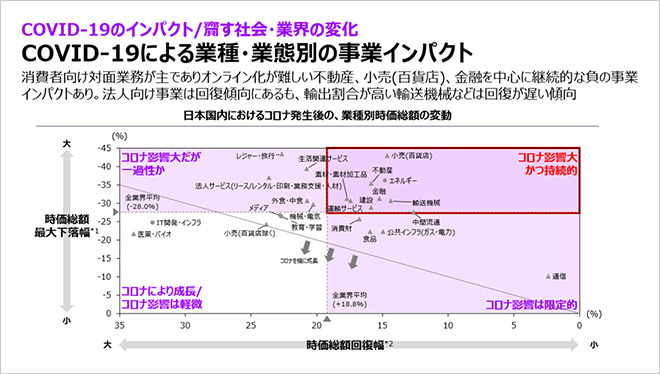

下図は、新型コロナウイルスが各業界にどのようなインパクトを与えたかを示したものです。

セミナー資料:COVID-19による業種・業態別の事業インパクト

横軸は時価総額回復幅、縦軸は時価総額の最大下落幅を示しています。どのような産業がコロナの影響を受けたのか、一過性なのか、今後も続くのかを示しています。

右下の象限は、コロナの影響はあるものの限定的な業種です。食品、通信などがあります。左上の象限は、コロナの影響大だが一過性にとどまっている業種です。レジャー、旅行、外食・中食等があります。では右上の、コロナの影響大かつ持続的の象限にはどのような産業が入るのか。エネルギー、化学メーカー、素材加工品等があります。

これらの産業が、今後どういう手を打つべきか、「×DX」でどう解決していくかが大変重要となってきます。

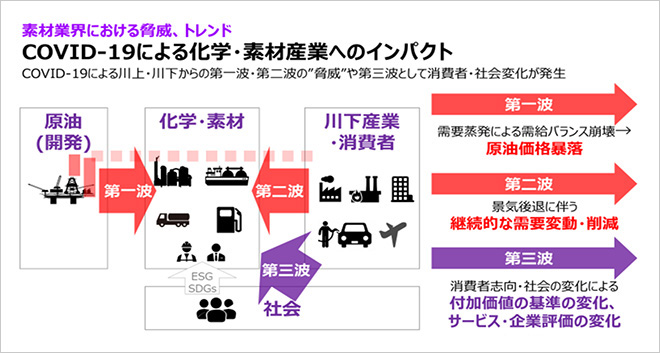

コロナにより、化学・素材産業にどのような影響があるのでしょうか。まず、第一波として原油価格の暴落。第二波としては、自動車、航空業界等の売上低下。一方で、IT開発・インフラ、医薬・バイオ等はコロナを機に成長しています。

そして第三波。消費者志向や社会全体の空気感は間違いなく変わっています。それによって付加価値の基準やサービス・企業評価がかなり変わってきています。

これらをどうとらまえて化学・素材メーカーが戦略を立てるのか、を考えることが重要です。

セミナー資料:素材業界における脅威・トレンド

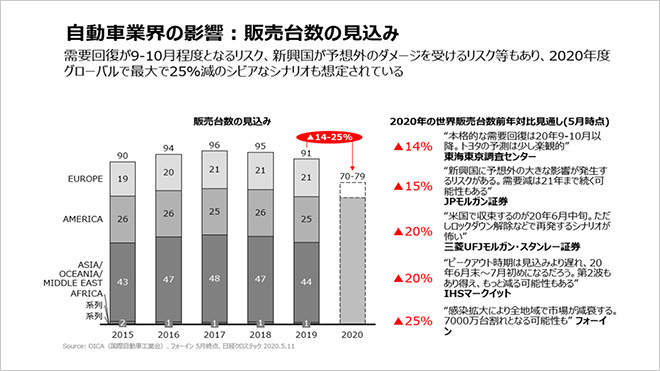

下図は2015年からの自動車販売台数の見込みを示したものです。2017年をピークに徐々に落ち込んでいます。2020年現在、14〜25%の落ち込みが予想されます。かなりシビアな状況と言えるでしょう。

セミナー資料:自動車業界の影響 販売台数の見込み

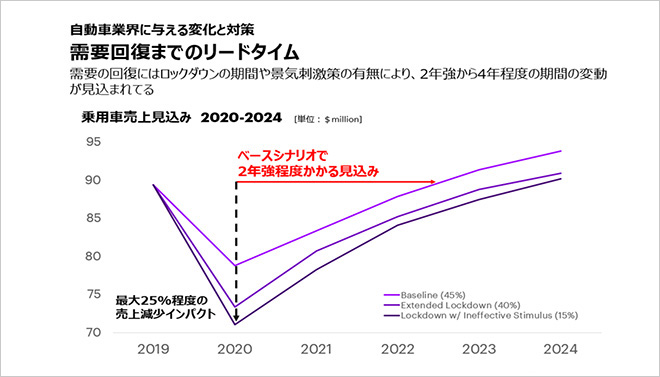

下図に示したのは、需要回復までのリードタイムです。ベースシナリオとしては2年くらいで回復するであろうとみていますが、各国のロックダウンの状況や景気刺激策の有無によってこのスパンは変わってくるでしょう。

セミナー資料:自動車業界に与える変化と対策 需要回復までのリードタイム

一方で、車のセグメントごとに見ると、販売台数が増えているところもあります。たとえば、自家用車の売上は縮小しているが、それ以外では、増えているところもある。エリアや車種別にセグメントして需要を考えていく、ポートフォリオマネジメントが今後重要になってきます。

コロナにより、化学・素材産業にどのような影響があるのでしょうか。まず、第一波として原油価格の暴落。第二波としては、自動車、航空業界等の売上低下。一方で、IT開発・インフラ、医薬・バイオ等はコロナを機に成長しています。

そして第三波。消費者志向や社会全体の空気感は間違いなく変わっています。それによって付加価値の基準やサービス・企業評価がかなり変わってきています。

これらをどうとらまえて化学・素材メーカーが戦略を立てるのか、を考えることが重要です。

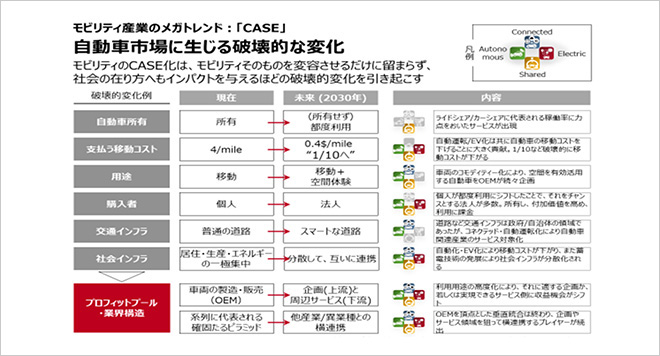

ダイムラーが「CASE(ケース)」という概念を発表し話題になりました。この概念は、4つのキーワード=「Connected(相互に接続する)」、「Autonomous(自動運転)」、「Shared & Services(カーシェアリングなど)」、「Electric(電気自動車)」が、今後自動車業界のトレンドになっていくことを示しています。

このCASEという概念は、自動車だけにとどまらず、社会の在り方にも大きな影響を及ぼすと考えられます。

下図をご覧ください。自動車は所有から都度利用になっていく。移動コストも1マイルにつき4ドルから0.4ドル程度になる。目的は単に移動するだけでなく空間体験になる。たとえば自動運転がレベル5になったときに、空間体験はどうなるのかという視点が必要となるでしょう。

購入者は個人ではなく法人がアセットとして購入し、サブスクリプションで貸すというケースが増えています。社会インフラも一極集中から分散し、互いに連携するようになっていきます。

セミナー資料:自動車市場に生じる破壊的な変化

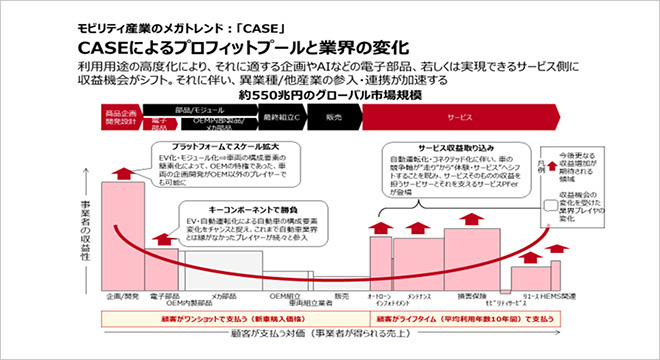

CASE化によるインパクトで最も重要なのは、プロフィットプールが根本的に変わるということです。従来のように、OEMを頂点としたピラミッド型の垂直統合の時代は終わり、企画や周辺サービスを担って横連携するプレーヤーへと収益機会が移っていく。

その様子を図式化したものが下図です。

セミナー資料:CASEによるプロフィットプールと業界の変化

CASE化によって、川上と川下にプロフィットが集中します。ピンクの部分が、収益増加が期待される産業です。

川上の、企画・開発に関わる事業者は、EV化・モジュール化によって車両の企画開発が簡素化され、従来のOEM以外のプレーヤーでも参入が可能になります。プラットフォームでスケールを拡大するところが増えます。

川下では、自動運転化・コネクテッド化に伴い、車の競争軸が“走り”から“体験”にシフトすることによって、さまざまなサービスを担う産業が登場し収益を上げていきます。

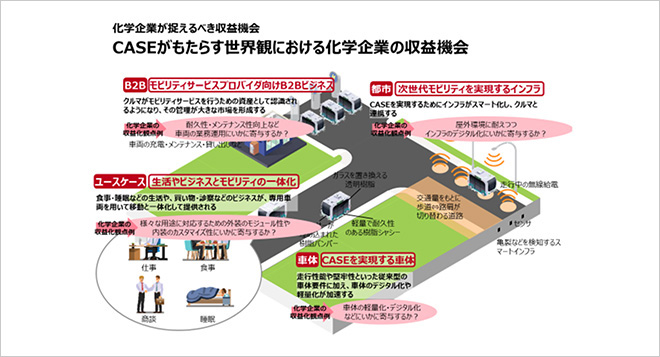

これを素材・化学産業に当てはめるとどのようなビジネスが成長していくのか。

それを示したのが下図です。

セミナー資料:化学企業が捉えるべき収益機会

自動車産業がCASE化する場合、化学企業にとってどのような部分がビジネスチャンスになるのでしょうか。次の(1)〜(4)の観点で考えていくとヒントが見えてきます。

自動車は、モビリティサービスを行うための資産となり、その管理が大きな市場を形成する時代となります。すると、化学企業では、従来のような耐久性や堅牢性よりもメンテナンスのしやすさなどに、プロフィットの機会がシフトすると考えられます。

自動車は、移動のためのツールだけではなく、食事や睡眠など、生活のすべてのシーンに入り込んできます。化学企業としては、外装のモジュール性やカスタマイズしやすい内装にニーズがあるかもしれません。

CASEを実現するために、インフラがスマート化し、自動車と連携するようになります。その場合化学企業は、屋外環境に耐えうる素材の提供など、インフラのデジタル化にいかに寄与するかがビジネスチャンスになると考えられます。

走行性や堅牢性といった従来求められていた車体要件に加え、車体のデジタル化・軽量化が加速します。化学企業が収益を上げるには、軽量化やデジタル化にどれだけ寄与できるかにかかってくるでしょう。

これらの4つの観点と、素材⇒部品・製品⇒サービスのバリューチェーンとの掛け算で、化学企業の収益機会を検討することが重要です。

このトレンドにいち早く気づき対応した企業は、今の状況は大きなビジネスチャンスとなるでしょう。

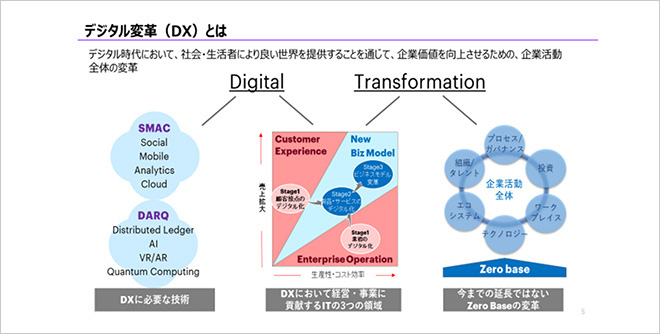

ご周知のとおりDXとは、デジタル×トランスフォーメーションを意味する造語です。それを図示したのが下図です。

セミナー資料:デジタル変革(DX)とは

DXに必要な技術として、SMAC(スマック)やDARQ(ダーク)などがありますが、これらは日進月歩で、数年前には何億円もかけて開発していたものが、すぐにフリーソフトで出回っていたりもします。これと「トランスフォーメーション」との掛け算で何が起こるか。たとえば、ガバナンスの変革、エコシステムの変革、身近なところでは働く環境の変革など。今までの延長線上ではなく、ゼロベースから根本的に従来の仕組みを変えていくのが「DX」です。

上図の中央は、DXの3つの領域を示しています。ステージ1は、業務のデジタル化と顧客接点のデジタル化。多くの日本企業では、DXといっても業務のデジタル化のレベルで止まっています。顧客接点のデジタル化、すなわちカスタマーエクスペリエンスの部分が、グローバル企業と比較して大変遅れています。しかし、この段階を早くクリアして、ステージ2:製品・サービスのデジタル化、ステージ3:ビジネスモデルの変革へと、スピードアップをすることが重要なのです。

欧米の大手化学企業では、過去の実験データや生産データ等をAI解析し、新規レシピの発見やスピーディな新製品開発・提供につなげています。

なぜ、DXを進めなければならないのか。それは、今までの設計の思想やモノの作り方では、全く生き残れなくなっているからです。たとえば、ある化学メーカーでは、高度なシミュレーション技術を武器に試作品を2〜3日で提出するなどして顧客のニーズに応え、新製品受注の確度を高めています。その結果、顧客間の口コミで紹介が増えるなど、自社のブランディングにも成功しています。

研究や生産環境がデジタル化され、シームレスにつながることで実現できたのです。どころが、日本でここまで実現できている企業はなかなかありません。

DXで化学企業はどのような変革をしなければならないか?

自動車業界の変化から見てみましょう。

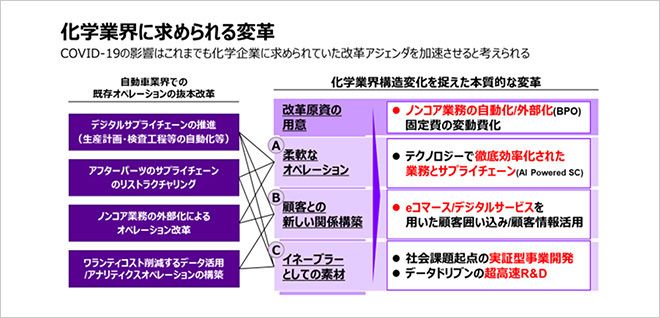

セミナー資料:化学業界に求められる変革

上図の左側は、自動車業界で起こっている改革です。これに照らし合わせて、化学業界ではどのような改革をすべきかを示したのが、上図の右側です。

まず前提として、改革原資を用意するためにノンコア業務は自動化・外部化する。これによるコスト削減で、DX化の費用を捻出する。続いて(A)シームレスにデータがつながったサプライチェーンによる柔軟なオペレーション、(B)eコマースやデジタルサービスを用いた顧客との新しい関係の構築、(C)データを用いた超高速のR&D環境づくりなどを行っていく。これらの改革は、コロナ禍においてますます加速が求められています。

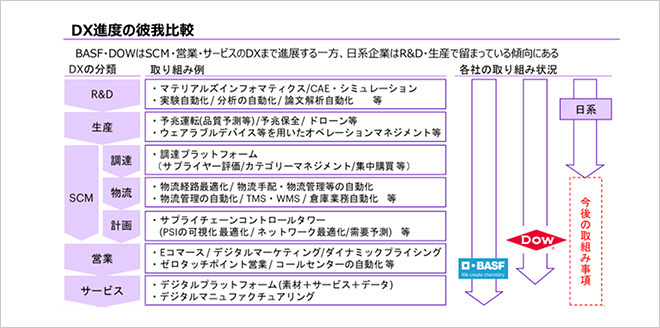

下図は、欧米企業と日系企業のDX進度を比較したものです。

セミナー資料:DX進度の彼我比較

ドイツのBASFや米国のダウ・デュポンは、サプライチェーン・営業・サービスのDXまで進展していますが、日系企業はR&D・生産の段階でとどまっていて、サプライチェーンやB2BマーケティングやB2BのサービスのDX化は未着手の会社がまだまだあります。

DXにかける予算も、日本企業では3年間で数百億円と言われていますが、BASFやダウ・デュポンとは一桁違います。

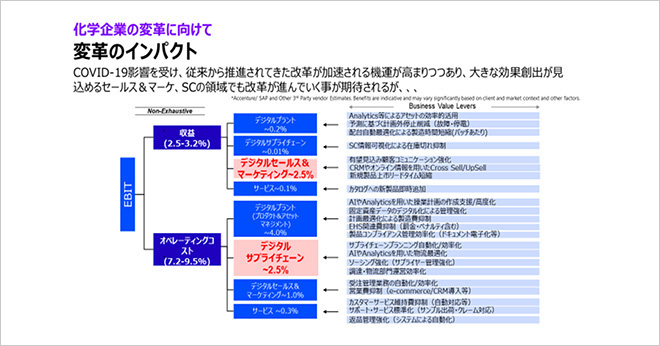

DX化によってどれだけ効果があるのかとよく聞かれますが、EBIT(利息及び税金控除前利益)を頂点としたときに、収益では2.5〜3.2%増、オペレーティングコストでは約7.2%〜9.5%減が世界の化学企業の平均値です。

セミナー資料:化学企業の変革に向けて 変革のインパクト

特に大きな効果が見られるのが上図のピンクで示した、デジタルセールス&マーケティングの2.5%増、デジタルサプライチェーンの2.5%減です。

一番効果が見込めるところに、日本の化学企業は取り組めていないのが実態です。日々のオペレーションのRPAをやることも大事ですが、ではそれによって会社としてのビジネスインパクトはどれくらいあるのかというと微々たるものでしょう。本丸である分野をいかにDX化していくかが重要です。

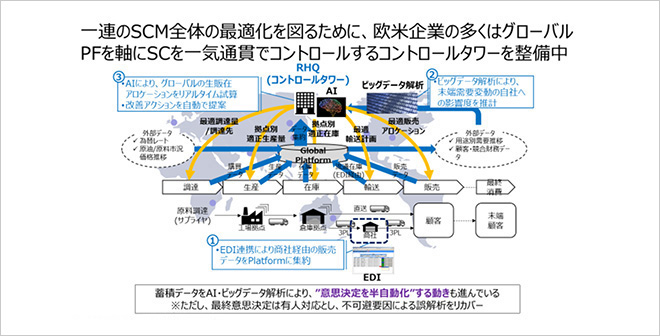

たとえば、オランダの化学会社の事例を見てみましょう。バルセロナにコントロールタワーを設置し、下図のように、グローバルプラットフォームを起点に調達から生産⇒在庫⇒輸送⇒販売⇒最終消費までを管理しています。

セミナー資料:「化学メーカーにおけるDXの重要性」より

一部、商社や物流会社とはEDI連携し、データをシームレスに飛ばせるようにしています。機械学習によって計画系のデータはブラッシュアップされますし、それに対するレコメンドもコントロールタワーで管理している。今まではExcelでグローバルにバケツリレーして管理している企業が多かったのですが、この会社のように、AIパワードサプライチェーンを構成してセンターの中でオペレーションしているところが出てきています。

このような形でスケールを追求していかないと数字としてのインパクトが出てこないのです。

以下は、ゴアテックスなどを開発しているある素材メーカーの事例です。

セミナー資料:「化学メーカーにおけるDXの重要性」より

素材加工に特化したR&Dイノベーションセンターを作り、コア技術等のデータを顧客と共有して、顧客と一緒にビジネスアイデアを想起しプロトタイプ開発までつなげていく。構造シミュレータを使ってわずか1日で試作品を作っているとのことです。

日本の中でも、一部の大手メーカーではここまでやっている企業はあります。

「デジタル人員がいない」「どうやってIT人材を採用したらいいか」というお悩みを聞くことも多くあります。

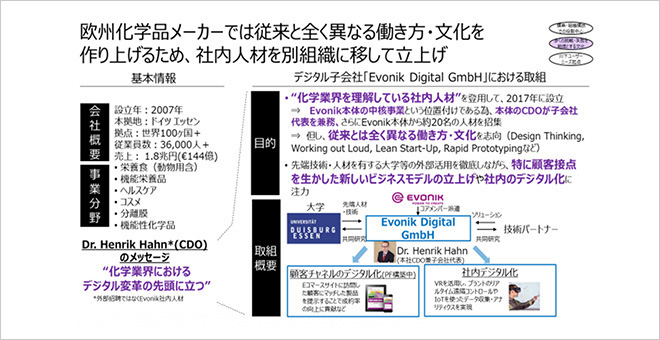

下図はドイツのある化学メーカーの事例です。彼らも数年前からDXに取り組んでいましたが、人材の獲得に苦労していました。そこで、Evonik Digital GmbHという別会社を設立し、本体企業のCDO(Chief Digital Officer)が子会社の代表を兼務。本体企業とは全く異なる働き方・文化を志向し、大学等の外部の技術パートナーを活用しながら、全く新しいビジネスモデルの立上げや顧客チャネルのデジタル化を推進しました。

セミナー資料:「化学メーカーにおけるDXの重要性」より

日本の大手企業でも、同様の課題から、技術を持つ他社とジョイントベンチャーを立ち上げ、全く新しい組織、人、モメンタム、カルチャーを醸成して社内のデジタル化をしているところが出てきています。ここまで思い切ったことをしなければDXは進まないのかもしれません。

ジョイントベンチャーに限らずとも、いろいろな企業・組織・人と組んでいくというのがポイントかと思います。

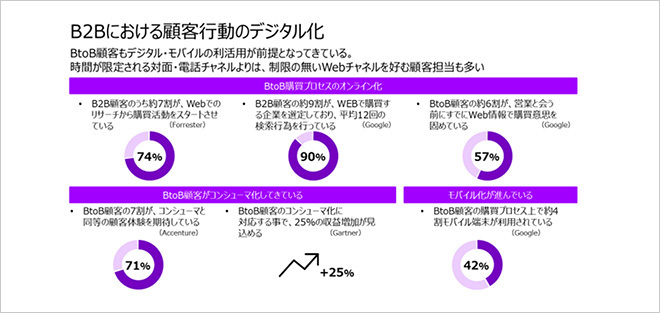

下図は、B2Bの顧客が何を求めているかをリサーチした結果を示しています。約7割がwebでのリサーチから購買活動をスタートさせ、約9割がwebで購買する企業を選定。約6割が営業と会う前にweb情報で購買意思を固めているという、ショッキングなデータです。

B2Bのチャネルを検知するサイトがありますが、ここで化学メーカーを調べてみると、出てくるのは欧米、中東、南米系、中国系の製品。日本は大企業ですら、製品名ではヒットしません。

私たちは、日々当たり前のようにアマゾンや楽天などで買い物をしています。それと同じ顧客体験をB2Bの顧客が求めるのは当然の流れです。最初は大きな資金を投入できなくても、顧客とのデジタルの接点には特に力を入れるべきだと思います。

セミナー資料:B2Bにおける顧客行動のデジタル化

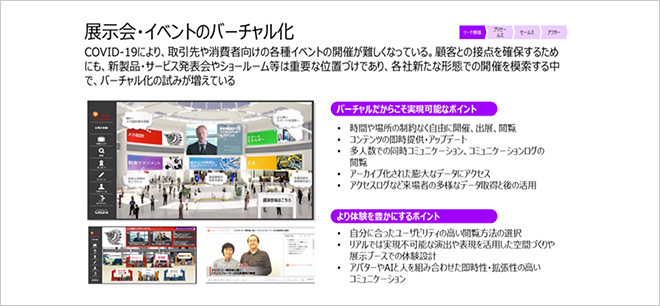

顧客との接点として展示会やイベントがありますが、コロナ禍で、バーチャルの展示会やイベントが非常に増えています。顧客と直接対面できないことはデメリットですが、バーチャルだからこそできるメリットも多々あります。今後、バーチャル化にどう取り組んでいくかは重要な要素となります。ぜひ、積極的にチャレンジしていただきたいと思います。

セミナー資料:展示会・イベントのバーチャル化

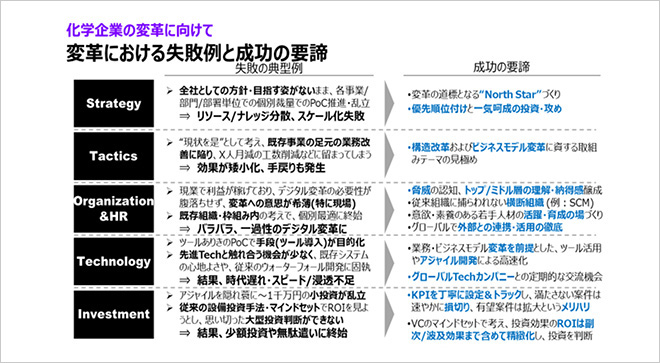

まとめに代えて、化学企業の変革における失敗の典型例と成功の要諦についてお話しします。

下図を見てください。

セミナー資料:化学企業の変革に向けて 変革における失敗例と成功の要諦

日本企業のよくある失敗例として、まず戦略がないままスタートすることが挙げられます。経営のトップがコミットしてDXの意義を明示・明確化することが成功のポイントです。

2つ目は戦術。DXは本来、構造改革であるのに対し、小さな業務改革に陥りがちです。経営トップが掲げたNorthStar(ビジネスを成功に導く指標)に則した改革を行っていくことが重要です。

3つ目は組織・人の問題。メーカーがデジタル人材を集めるのは困難です。前述のドイツの会社の例のように、ジョイントベンチャーやアライアンス等でいろいろな企業と組んで、取り組むことが大事です。

4つ目はテクノロジー。日進月歩で様々なテクノロジーが出てきており、自社だけで集めるのは不可能です。さまざまな外部機関、特にテックジャイアントなどと組み、交流機会を増やしていくことが必要です。

5つ目は、最も重要なお金の問題です。多くの会社は、1000万円以下の少額投資が乱立し思い切った大型投資ができていません。KPIを設定して投資効果を丁寧に評価し、半年、1年で見込みがないものは損切りするなど、メリハリのある投資が必要です。言い換えれば、ベンチャーキャピタルのマインドセットで考え、ROI(投資利益率)は副次効果・波及効果まで含めて精緻化し、投資を判断していく事がこれからの企業に必要となってくるでしょう。